行業(yè)動(dòng)態(tài)

您當(dāng)前的位置 > 行業(yè)動(dòng)態(tài) > 行業(yè)新聞

2021上半年我國(guó)醫(yī)療行業(yè)經(jīng)濟(jì)運(yùn)行數(shù)據(jù)知多少?

加入日期:2021/8/5 9:03:53 查看人數(shù): 2500 作者:admin

2021年上半年我國(guó)醫(yī)藥行業(yè)發(fā)展概況

2021年1-5月份醫(yī)藥行業(yè)虧損面整體呈現(xiàn)下降趨勢(shì)。2021年1-5月底,我國(guó)醫(yī)藥行業(yè)企業(yè)數(shù)量達(dá)到8,232家,其中虧損企業(yè)數(shù)量1,900家,虧損面23.0%,環(huán)比下降了1個(gè)百分點(diǎn)。2021年1-5月全年醫(yī)藥行業(yè)虧損總額124.2億元,同比下降12.8%。

中國(guó)主要醫(yī)藥產(chǎn)量:化學(xué)藥和中成藥產(chǎn)量增加。2021年1-5月,全國(guó)規(guī)模以上企業(yè)化學(xué)藥品原藥產(chǎn)量達(dá)121.9萬(wàn)噸,累計(jì)增長(zhǎng)12.1%;中成藥產(chǎn)量達(dá)90.8萬(wàn)噸,累計(jì)增長(zhǎng)11.0%。

醫(yī)藥行業(yè)收入及利潤(rùn)情況:營(yíng)業(yè)收入和利潤(rùn)增加。2020年1-5月,我國(guó)醫(yī)藥行業(yè)營(yíng)業(yè)收入達(dá)到11,162.3億元,同比增長(zhǎng)27.6%,行業(yè)實(shí)現(xiàn)利潤(rùn)總額達(dá)2,244.8億元,同比增長(zhǎng)81.7%。

醫(yī)藥行業(yè)盈利能力:銷售利潤(rùn)率上升。2021年1-5月,我國(guó)醫(yī)藥行業(yè)盈利能力持續(xù)穩(wěn)定,行業(yè)銷售毛利率為46.1%,較上月提升0.8個(gè)百分點(diǎn),醫(yī)藥行業(yè)銷售利潤(rùn)率為20.1%,較上月提升了1.8個(gè)百分點(diǎn)。

醫(yī)藥行業(yè)成本費(fèi)用情況:財(cái)務(wù)費(fèi)用增加。2021年1-5月,我國(guó)醫(yī)藥行業(yè)銷售費(fèi)用、管理費(fèi)用同比分別增長(zhǎng)19.0%、13.7%,財(cái)務(wù)費(fèi)用同比增長(zhǎng)5.4%。

一、醫(yī)療衛(wèi)生概況統(tǒng)計(jì)

1、醫(yī)療機(jī)構(gòu)數(shù)量呈現(xiàn)增長(zhǎng)趨勢(shì)

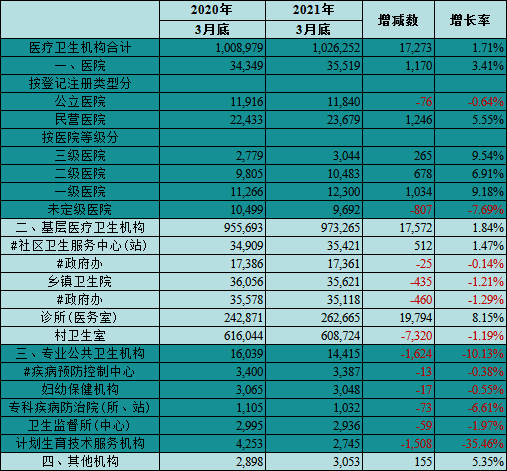

根據(jù)國(guó)家衛(wèi)健委最新數(shù)據(jù)顯示,截至2021年3月底,全國(guó)醫(yī)療衛(wèi)生機(jī)構(gòu)數(shù)達(dá)102.6萬(wàn)家。與2020年3月底比較,全國(guó)醫(yī)療衛(wèi)生機(jī)構(gòu)增加17,273家。其中:醫(yī)院增加1,170家,基層醫(yī)療衛(wèi)生機(jī)構(gòu)增加17,572家,專業(yè)公共衛(wèi)生機(jī)構(gòu)減少1,624家。

截至2021年3月底,我國(guó)醫(yī)院3.6萬(wàn)家,其中:公立醫(yī)院1.2萬(wàn)家,民營(yíng)醫(yī)院2.4萬(wàn)家。與2020年3月底比較,公立醫(yī)院減少76家,民營(yíng)醫(yī)院增加1,246家。基層醫(yī)療衛(wèi)生機(jī)構(gòu)97.3萬(wàn)家,其中社區(qū)衛(wèi)生服務(wù)中心(站)3.5萬(wàn)家,鄉(xiāng)鎮(zhèn)衛(wèi)生院3.6萬(wàn)家,村衛(wèi)生室60.9萬(wàn)家,診所(醫(yī)務(wù)室)26.3萬(wàn)家。與2020年3月底比較,社區(qū)衛(wèi)生服務(wù)中心(站)增加,鄉(xiāng)鎮(zhèn)衛(wèi)生院減少,診所增加,村衛(wèi)生室減少。專業(yè)公共衛(wèi)生機(jī)構(gòu)1.4萬(wàn)家,其中:疾病預(yù)防控制中心3,387家,衛(wèi)生監(jiān)督所(中心)2,936家。與2020年3月底比較,疾病預(yù)防控制中心減少13家,衛(wèi)生監(jiān)督所(中心)減少59家。

數(shù)據(jù)來(lái)源:國(guó)家衛(wèi)健委數(shù)據(jù)統(tǒng)計(jì)中心、中康科技產(chǎn)業(yè)資本研究中心整理

2、診療人數(shù)大幅增長(zhǎng),基本回歸疫情前正常水平

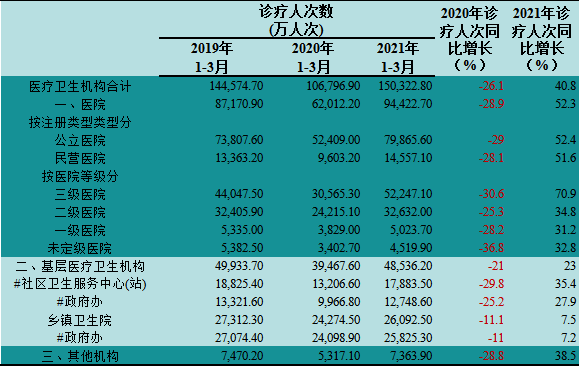

根據(jù)國(guó)家衛(wèi)健委數(shù)據(jù)顯示,2020年1-3,全國(guó)醫(yī)療衛(wèi)生機(jī)構(gòu)總診療人次達(dá)10.7億人次,同比下降26.1%。隨著疫情的好轉(zhuǎn),2021年1-3月全國(guó)醫(yī)療衛(wèi)生機(jī)構(gòu)總診療人次達(dá)15.0億人次,同比提高40.8%,基本回歸疫情前正常水平。2019年1-3月、2020年1-3月、2021年1-3月,醫(yī)院診療人次分別為8.7億、6.2億、9.4億,其中公立醫(yī)院占比均超過(guò)8成以上。

表1-2全國(guó)醫(yī)療衛(wèi)生機(jī)構(gòu)醫(yī)療服務(wù)量

備注:為統(tǒng)一2019-2021三年統(tǒng)計(jì)口徑,故診療人數(shù)均不包含“診所(醫(yī)務(wù)室)、村衛(wèi)生室數(shù)量”數(shù)據(jù)來(lái)源:國(guó)家衛(wèi)健委數(shù)據(jù)統(tǒng)計(jì)中心、中康科技產(chǎn)業(yè)資本研究中心整理

3、次均門診費(fèi)用呈現(xiàn)下降趨勢(shì)

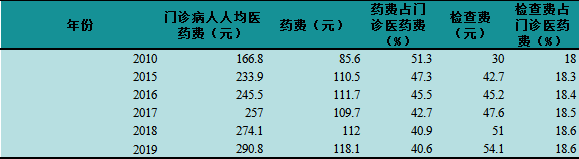

根據(jù)國(guó)家衛(wèi)健委數(shù)據(jù)顯示,2021年1-3月,全國(guó)三級(jí)公立醫(yī)院次均門診費(fèi)用為348.4元,與去年同期比較,按當(dāng)年價(jià)格下降7.0%,按可比價(jià)格下降7.4%;二級(jí)公立醫(yī)院次均門診費(fèi)用為222.4元,按當(dāng)年價(jià)格同比下降5.3%,按可比價(jià)格同比下降5.7%。根據(jù)中國(guó)衛(wèi)生健康統(tǒng)計(jì)年鑒2020顯示,2019年全國(guó)醫(yī)院門診病人人次醫(yī)藥費(fèi)用為290.3元,其中藥費(fèi)118.1元,占住院藥費(fèi)的40.6%;檢查費(fèi)54.1元,占住院藥費(fèi)的18.6%。2010年-2019年,全國(guó)醫(yī)院門診藥費(fèi)占比逐年下降,檢查費(fèi)占比逐年上升。

數(shù)據(jù)來(lái)源:中國(guó)衛(wèi)生健康統(tǒng)計(jì)年鑒2020、中康科技產(chǎn)業(yè)資本研究中心整理

4、人均住院費(fèi)用逐年上升

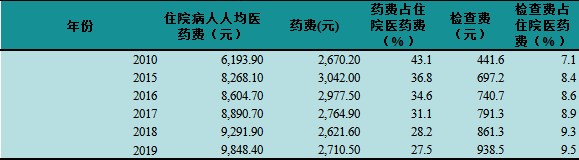

2021年1-3月,全國(guó)三級(jí)公立醫(yī)院人均住院費(fèi)用為14,644.0元,與去年同期比較,按當(dāng)年價(jià)格上漲6.0%,按可比價(jià)格上漲5.5%;二級(jí)公立醫(yī)院人均住院費(fèi)用為6,946.5元,按當(dāng)年價(jià)格同比上漲9.2%,按可比價(jià)格同比上漲8.8%。根據(jù)中國(guó)衛(wèi)生健康統(tǒng)計(jì)年鑒2020顯示,2019年全國(guó)醫(yī)院住院病人人均醫(yī)藥費(fèi)9,848.4元,其中藥費(fèi)2,710.5元,占住院藥費(fèi)的27.5%;檢查費(fèi)938.5元,占住院藥費(fèi)的9.5%。2010年-2019年,全國(guó)醫(yī)院住院藥費(fèi)占比逐年下降,檢查費(fèi)占比逐年上升。

數(shù)據(jù)來(lái)源:中國(guó)衛(wèi)生健康統(tǒng)計(jì)年鑒2020、中康科技產(chǎn)業(yè)資本研究中心整理

二、零售藥店發(fā)展概況

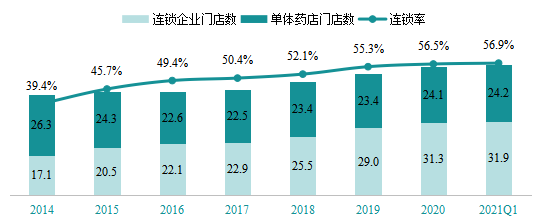

近年來(lái)在政策的推動(dòng)下,藥品零售行業(yè)并購(gòu)頻頻,零售連鎖率保持逐年上升的趨勢(shì)。據(jù)國(guó)家藥品監(jiān)督管理局統(tǒng)計(jì),截至2021年3月底,全國(guó)藥店門店總數(shù)達(dá)56.1萬(wàn)家,其中單體藥店門店數(shù)量為24.19萬(wàn)家,連鎖企業(yè)門店數(shù)量31.91萬(wàn)家,連鎖率提升至56.88%。對(duì)比2020年底,門店總數(shù)提升1.26%,連鎖率提升0.67%。2021年藥店規(guī)模增長(zhǎng)逐漸放緩,而門店數(shù)量卻持續(xù)穩(wěn)定增長(zhǎng),導(dǎo)致藥店平均銷售額逐漸下降,藥店之間的競(jìng)爭(zhēng)愈發(fā)激烈。

隨著藥店的成本(包括租金,人工等)逐漸上漲,未來(lái)藥店經(jīng)營(yíng)將面臨更大的挑戰(zhàn)并迎來(lái)行業(yè)洗牌的局面,通過(guò)創(chuàng)新來(lái)推動(dòng)藥店的增長(zhǎng)是未來(lái)的必然趨勢(shì)。

數(shù)據(jù)來(lái)源:2014年-2021Q1數(shù)據(jù)國(guó)家藥品監(jiān)督管理局、中康科技產(chǎn)業(yè)資本研究中心整理

三、互聯(lián)網(wǎng)藥店發(fā)展情況

近年來(lái),互聯(lián)網(wǎng)+醫(yī)療、互聯(lián)網(wǎng)+醫(yī)藥、互聯(lián)網(wǎng)+醫(yī)保、網(wǎng)售處方藥等相關(guān)支持政策的陸續(xù)出臺(tái),疊加疫情的爆發(fā),促進(jìn)了互聯(lián)網(wǎng)藥店快速發(fā)展。

據(jù)企查查顯示,目前我國(guó)現(xiàn)存“互聯(lián)網(wǎng)醫(yī)療”相關(guān)屬性企業(yè)共50萬(wàn)家,2021年上半年新增注冊(cè)14萬(wàn)家企業(yè),同比增長(zhǎng)115.4%。平臺(tái)活躍指數(shù)方面,據(jù)阿里健康2020年業(yè)績(jī)報(bào)告顯示,截止2021年3月31日,阿里健康運(yùn)營(yíng)的多個(gè)平臺(tái)均獲得高速的用戶增長(zhǎng),線上自營(yíng)店的年度活躍消費(fèi)者達(dá)8,100萬(wàn)人,同比增加3,300萬(wàn)人;天貓醫(yī)藥平臺(tái)年度活躍消費(fèi)者數(shù)量超過(guò)2.8億人,同比增加9,000萬(wàn)人;支付寶醫(yī)療健康頻道年度活躍消費(fèi)者超過(guò)5.2億人。

另外,據(jù)京東健康年度財(cái)報(bào)顯示,截止2020年12月31日,京東健康平臺(tái)年度活躍消費(fèi)者達(dá)8,980萬(wàn)人,同比增加3370萬(wàn)人。平臺(tái)商家數(shù)方面,據(jù)阿里健康2020年業(yè)績(jī)報(bào)告顯示,截止2021年3月31日,天貓醫(yī)藥平臺(tái)擁有超過(guò)2.3萬(wàn)個(gè)商家,同比增加8,000個(gè)商家;據(jù)京東健康年度財(cái)報(bào)顯示,截止2020年12月31日,京東健康平臺(tái)擁有超過(guò)1.2萬(wàn)個(gè)商家;目前已有超過(guò)10萬(wàn)家藥店加入O2O,其中美團(tuán)、餓了么平臺(tái)超過(guò)9萬(wàn)個(gè)商家,形成了以第三方平臺(tái)構(gòu)成的O2O市場(chǎng)格局。

結(jié)語(yǔ)

2021年上半年我國(guó)醫(yī)療機(jī)構(gòu)呈現(xiàn)明顯的增長(zhǎng)趨勢(shì)。

醫(yī)療衛(wèi)生機(jī)構(gòu)總診療人次達(dá)15.0億人次,同比提高40.8%,基本回歸疫情前正常水平。近十年,我國(guó)醫(yī)院門診藥費(fèi)占比逐年下降,檢查費(fèi)占比逐年上升;與此同時(shí)醫(yī)院住院藥費(fèi)占比逐年下降,檢查費(fèi)占比逐年上升。隨著國(guó)內(nèi)藥店規(guī)模增長(zhǎng)逐漸放緩,而門店數(shù)量卻持續(xù)穩(wěn)定增長(zhǎng),藥店之間的競(jìng)爭(zhēng)愈發(fā)激烈,藥店經(jīng)營(yíng)將面臨行業(yè)洗牌的局面,通過(guò)創(chuàng)新來(lái)推動(dòng)藥店的增長(zhǎng)是未來(lái)的必然趨勢(shì)。

隨著互聯(lián)網(wǎng)+醫(yī)療、互聯(lián)網(wǎng)+醫(yī)藥、互聯(lián)網(wǎng)+醫(yī)保、網(wǎng)售處方藥等相關(guān)支持政策的陸續(xù)出臺(tái),疊加疫情等因素,互聯(lián)網(wǎng)藥店將迎來(lái)發(fā)展的黃金期。