行業(yè)動(dòng)態(tài)

您當(dāng)前的位置 > 行業(yè)動(dòng)態(tài) > 行業(yè)新聞

2500億市值阿里健康首超百度 但京東健康不服!

加入日期:2020/6/8 10:43:31 查看人數(shù): 718 作者:admin

5月15日,阿里健康市值超過(guò)2500億元,首次超過(guò)百度。

一時(shí)間,“以前是BAT,現(xiàn)在的百度卻只能相當(dāng)一個(gè)阿里系的事業(yè)部”的說(shuō)法引起熱議。

兩年時(shí)間,阿里健康市值從500億元到2500億元,百度市值則從接近1000億美元跌到360億美元。

從前,兩者是風(fēng)馬牛不相及,現(xiàn)如今,業(yè)務(wù)仍然無(wú)關(guān),但卻因市值有了關(guān)聯(lián)比較。

數(shù)據(jù)背后,大家可能更關(guān)心的是,阿里健康究竟是家怎樣的公司?到底能不能撐得起2500億元的市值?真的抵得上一個(gè)百度嗎?

由于阿里健康和百度的可比性太低,要解決上述疑問(wèn),引入?yún)⒄展净蛟S是一個(gè)比較合適的方法,也是阿里健康的頭號(hào)競(jìng)爭(zhēng)對(duì)手京東健康。兩家公司囊括業(yè)務(wù)及業(yè)務(wù)模式都極為相似,以下將通過(guò)對(duì)比阿里健康與京東健康各個(gè)業(yè)務(wù)模塊數(shù)據(jù),來(lái)嘗試解答上述疑問(wèn)。

Part1整體數(shù)據(jù)大PK

京東健康市值僅為阿里健康零頭,不過(guò)率先實(shí)現(xiàn)盈利。

第一個(gè)關(guān)注點(diǎn),無(wú)疑是市值比較。截至發(fā)稿日,阿里健康市值接近2400億元,而近日花旗對(duì)阿里健康的目標(biāo)估值為2588億港元(約合人民幣2371億元)。而京東健康由于未上市無(wú)法獲得即時(shí)估值,據(jù)最近消息,2019年5月,京東健康從京東獨(dú)立出來(lái),同年11月,完成超過(guò)10億美元的A輪融資,彼時(shí)估值70億美元(約合人民幣500億元)。不過(guò),京東健康CEO辛利軍認(rèn)為,“我們的估值不高”。

目前來(lái)看,京東健康的市值僅僅是阿里健康的零頭,具體到業(yè)務(wù)上也是如此嗎?答案顯然不是。

“互聯(lián)網(wǎng)醫(yī)療何時(shí)能實(shí)現(xiàn)盈利”一直是業(yè)內(nèi)的關(guān)注點(diǎn),也是比較方向之一。根據(jù)阿里健康截至2020年3月31日財(cái)報(bào),本財(cái)年公司實(shí)現(xiàn)營(yíng)收96億元,同比增長(zhǎng)88.3%,虧損1570萬(wàn)元,同比縮窄82.9%。據(jù)披露,阿里健康已連續(xù)3年虧損縮窄,照當(dāng)前進(jìn)度,似乎離盈利不遠(yuǎn)了。

不過(guò),早在2019年7月,辛利軍就曾公開(kāi)宣布京東健康已經(jīng)率先實(shí)現(xiàn)盈利,成為同賽道中最先實(shí)現(xiàn)盈利的公司,并考慮單獨(dú)上市。

Part2業(yè)務(wù)大PK!

Round1:醫(yī)藥自營(yíng)

盈利僅是指標(biāo)之一,最關(guān)鍵還是看業(yè)務(wù)。

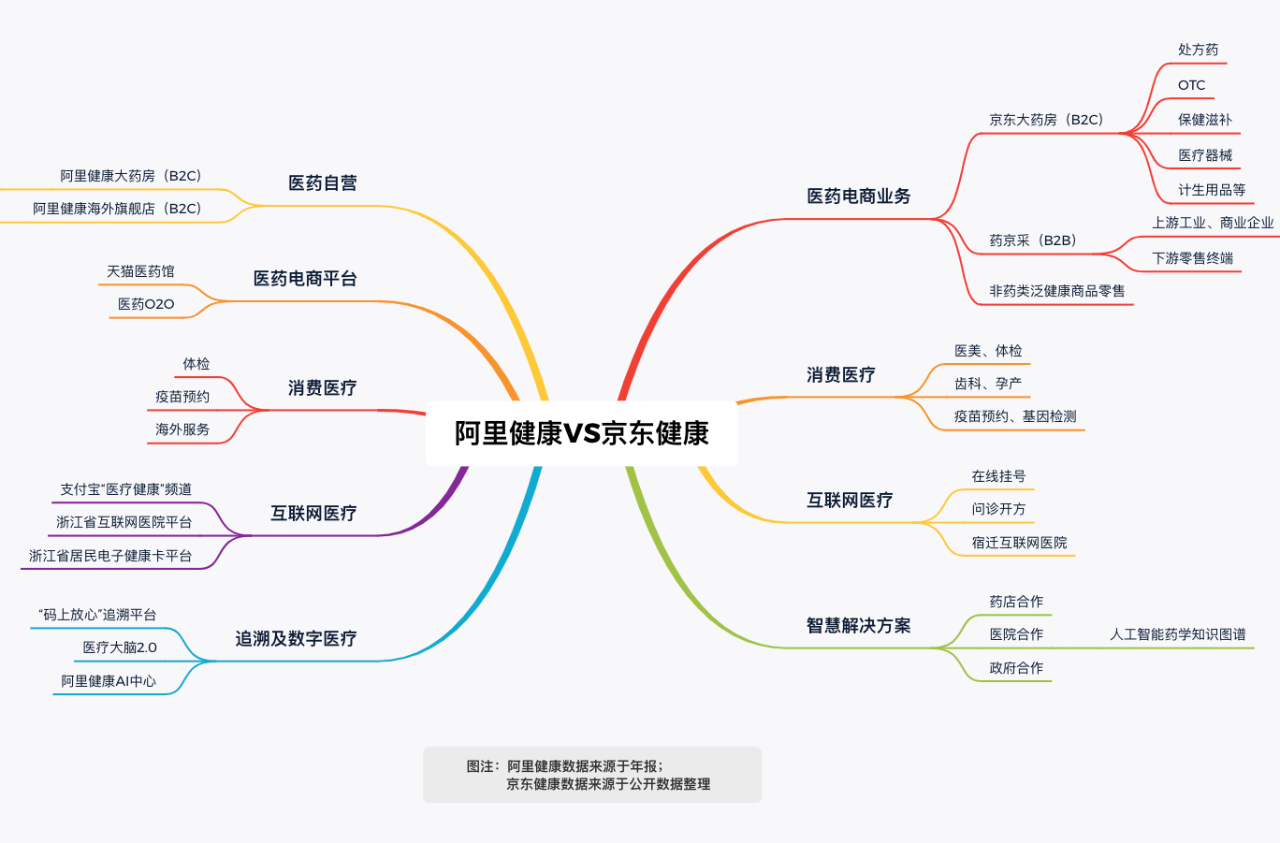

從2014年10月,正式更名“阿里健康”,后把天貓醫(yī)藥館注入,阿里健康從醫(yī)藥電商(B2B、B2C、O2O)始,至今已經(jīng)覆蓋五大業(yè)務(wù)板塊,分別為醫(yī)藥自營(yíng)、醫(yī)藥電商平臺(tái)、消費(fèi)醫(yī)療、追溯及數(shù)字醫(yī)療、互聯(lián)網(wǎng)醫(yī)療。

而京東健康旗下覆蓋的四大業(yè)務(wù)分別為醫(yī)藥健康電商、互聯(lián)網(wǎng)醫(yī)療、健康服務(wù)、智慧解決方案四個(gè)板塊,除了藥品溯源業(yè)務(wù)缺乏,其他基本一致。值得關(guān)注的是,京東系的O2O業(yè)務(wù)主要在京東到家旗下,包括醫(yī)藥O2O,后續(xù)是否會(huì)重新分配尚未可知。

阿里健康和京東健康目標(biāo)也極為一致,都是致力于打造一個(gè)全服務(wù)的健康管理平臺(tái)。業(yè)務(wù)比重上,兩家目前都是依賴醫(yī)藥自營(yíng)業(yè)務(wù),該業(yè)務(wù)會(huì)處于絕對(duì)主導(dǎo)的地位。

據(jù)財(cái)報(bào)披露,2019財(cái)年阿里健康醫(yī)藥自營(yíng)業(yè)務(wù)營(yíng)收為81.33億元,同比增長(zhǎng)92.43%,貢獻(xiàn)比例提升近兩個(gè)百分點(diǎn)至84.76%。該部分業(yè)務(wù)主要來(lái)自阿里健康大藥房和阿里健康海外旗艦店,以及B2B集采分銷業(yè)務(wù)。

京東方面,該業(yè)務(wù)主要來(lái)自京東大藥房(B2C)、藥京采(B2B)。據(jù)京東在2019年10月合作伙伴大會(huì)公開(kāi)披露,京東大藥房?jī)H用三年時(shí)間,收入超過(guò)四大藥品零售連鎖上市企業(yè),京東健康零售業(yè)務(wù)版塊成為全國(guó)規(guī)模最大的醫(yī)藥零售渠道,在醫(yī)藥零售市場(chǎng)份額遭超過(guò)15%。這究竟是一個(gè)多大的數(shù)值?四大上市藥房2018年最高的一家收入為94.71億元,2019年為116.63億元。

對(duì)于兩公司存在的收入差距,辛利軍曾坦言“我們沒(méi)有披露數(shù)據(jù),所以沒(méi)辦法對(duì)比,收入結(jié)構(gòu)(確認(rèn)方式)不一樣,只談收入來(lái)對(duì)應(yīng)用戶是有些偏頗的?!?

其實(shí),阿里健康和京東健康開(kāi)展B2C業(yè)務(wù)的時(shí)間差不太多,2016年5月31日,京東大藥房上線,彼時(shí)端口主要在京東商城APP;而阿里健康是在2016年8月完成對(duì)廣州五千年醫(yī)藥連鎖后,將其更名為“阿里健康大藥房”,并啟動(dòng)了醫(yī)藥電商自營(yíng)業(yè)務(wù)。

銷售額指標(biāo)之外,活躍用戶數(shù)也是重要參考指標(biāo)。截至2020年3月31日,阿里健康線上自營(yíng)店(包括阿里健康大藥房和阿里健康海外旗艦店)年度活躍消費(fèi)者(在過(guò)去12個(gè)月內(nèi)線上自營(yíng)店實(shí)際購(gòu)買過(guò)一次或以上商品消費(fèi)者)超過(guò)4800萬(wàn)。京東健康尚未披露。

但可以從上述店鋪的關(guān)注人數(shù)做初步了解,截至發(fā)稿日,阿里健康海外旗艦店粉絲是235萬(wàn),阿里健康大藥房粉絲是797萬(wàn),京東大藥房粉絲是695萬(wàn)。

由表及里,兩家公司自營(yíng)產(chǎn)品的細(xì)分側(cè)重略有不同。從計(jì)入收入的產(chǎn)品范圍來(lái)看,阿里健康顯然是更為廣泛的,上述兩渠道覆蓋的進(jìn)口藥品、健康護(hù)膚、美妝個(gè)護(hù)、母嬰用品等,都是京東大藥房未覆蓋的。

另一角度,京東大藥房可能更聚焦于藥品,尤其是處方藥,京東大藥房的覆蓋范圍可能更為廣泛。追溯來(lái)看,剛開(kāi)始天貓醫(yī)藥館是定位于處方藥,阿里健康通過(guò)平臺(tái)收入來(lái)攫取該部分市場(chǎng)的利益,而京東大藥房則在自營(yíng)上的布局會(huì)更多一些。

隨著網(wǎng)售處方藥的松綁,阿里健康、京東健康等醫(yī)藥電商平臺(tái)開(kāi)始加大處方藥的市場(chǎng)布局,新《藥品管理法》更是給了一顆定心丸。

慢病用藥品種作為切入口,兩家公司均率先布局,通過(guò)與政府、互聯(lián)網(wǎng)醫(yī)院、上游藥企等渠道切入。2019年,阿里健康與浙江衢州市合作建設(shè)了慢病復(fù)診平臺(tái),本質(zhì)上就是慢用用藥的布局。

今年疫情期間,阿里健康和京東健康也同時(shí)推出了慢病管理相關(guān)服務(wù)。阿里健康在年報(bào)中描述道,進(jìn)一步推出慢病福利計(jì)劃,充分發(fā)揮超級(jí)藥房的能力儲(chǔ)備和運(yùn)營(yíng)經(jīng)驗(yàn),為慢病人群提供專屬云醫(yī)生、原廠直供藥品等慢病管理服務(wù)。而京東大藥房則是聯(lián)合了阿斯利康、拜耳、默沙東、GSK、信立泰、正大天晴等70多家藥企合作推出。

除慢病品種外,京東健康布局更前更大膽一些。據(jù)京東健康醫(yī)藥部負(fù)責(zé)人金恩林介紹,早在第一批帶量采購(gòu)談判后,他就在考慮能否將“4+7”落標(biāo)產(chǎn)品引入到電商渠道。

京東大藥房目前在售藥品品規(guī)與落標(biāo)產(chǎn)品性質(zhì)也有點(diǎn)類似:其中,45%品規(guī)過(guò)去不曾在零售藥房銷售、或不以零售藥房為主要銷售渠道,這些品規(guī)貢獻(xiàn)了超過(guò)60%的專科用藥銷售額,有超過(guò)一半藥品被發(fā)往三線以下城市。通過(guò)非主流品規(guī),避免在紅海市場(chǎng)爭(zhēng)奪,頗有點(diǎn)“撿漏”的意味。

除了“4+7”流標(biāo)藥品外,抗腫瘤藥等新特藥也是京東健康目前正著力去布局的領(lǐng)域,諸如吉非替尼、阿來(lái)替尼、阿帕替尼等在京東大藥房上有銷售,并且做了相應(yīng)的品牌專區(qū),譬如與羅氏合作的包括6個(gè)癌種的腫瘤專區(qū)。而阿里健康大藥房上還未見(jiàn)銷售,替尼類阿里健康僅有一款伊馬替尼在售,這表明阿里健康也開(kāi)始在抗腫瘤藥上試水。

與品類側(cè)重對(duì)應(yīng),京東健康與處方藥供應(yīng)鏈上游企業(yè)的合作可能更為緊密一些,而這將是阿里健康的下一步重點(diǎn),該公司在年報(bào)中提到,阿里健康正在積極進(jìn)行產(chǎn)品改造、團(tuán)隊(duì)升級(jí),深化在處方藥領(lǐng)域的業(yè)務(wù)布局,也提到要加速推進(jìn)與上游藥企的合作。

總結(jié)來(lái)看,在第一業(yè)務(wù)面前,兩公司各有特色,一個(gè)覆蓋范圍更廣,一個(gè)在處方藥領(lǐng)域更深耕一些。京東健康和阿里健康的差異在哪里?金恩林曾表示,“不好去評(píng)判競(jìng)爭(zhēng)對(duì)手,但在處方藥方面,京東一直都是走在前列的?!?

Round2:醫(yī)藥平臺(tái)業(yè)務(wù)

除上述醫(yī)藥自營(yíng)之外,阿里健康旗下包括天貓醫(yī)藥館在內(nèi)的電商平臺(tái)業(yè)務(wù)、以及24小時(shí)急送藥的醫(yī)藥O2O業(yè)務(wù),被劃入到醫(yī)藥電商平臺(tái)業(yè)務(wù)。阿里健康這么劃分是有理由的,天貓醫(yī)藥館、醫(yī)藥O2O都是由第三方藥店入駐,阿里健康通過(guò)收取平臺(tái)費(fèi),來(lái)攫取該部分市場(chǎng)的利益。

阿里健康財(cái)報(bào)顯示,2019財(cái)年醫(yī)藥電商平臺(tái)業(yè)務(wù)實(shí)現(xiàn)11.7億元營(yíng)收,同比增長(zhǎng)69.62%,營(yíng)收貢獻(xiàn)比下降超1個(gè)百分點(diǎn),仍為第二大收入貢獻(xiàn)來(lái)源。

天貓醫(yī)藥館對(duì)應(yīng)的是京東醫(yī)藥城,基本連鎖藥店一般入駐了天貓醫(yī)藥館,也會(huì)入駐京東醫(yī)藥城,入駐時(shí)間不太相差太多。拿銷量靠前的泉源堂大藥房來(lái)說(shuō),基本同時(shí)入駐,在天貓醫(yī)藥館的粉絲量是103萬(wàn),在京東渠道的粉絲是11.9萬(wàn)。這樣的差異不難理解,一方面與京東本身的自營(yíng)屬性相吻合,另一方面天貓醫(yī)藥館是2012年上線的,而京東醫(yī)藥城更晚一年才上線。

阿里健康的醫(yī)藥O2O業(yè)務(wù)“30分鐘送達(dá)、7X24小時(shí)送藥”2018年8月在杭州試點(diǎn),其實(shí)更早要追溯至2016年,阿里健康聯(lián)合甘肅德生堂、新疆百草堂等65家連鎖藥店,成立“中國(guó)醫(yī)藥O2O先鋒聯(lián)盟”開(kāi)始。而截至2020年3月,該業(yè)務(wù)已經(jīng)覆蓋杭州、北京、廣州、深圳、武漢、上海、成都等共14個(gè)城市,同時(shí)已在全國(guó)超過(guò)140個(gè)城市推出“急送藥”服務(wù)。

京東健康的醫(yī)藥O2O業(yè)務(wù)是“藥急送”,疫情期間上線,期間新用戶占比8成,京東618期間,該業(yè)務(wù)已覆蓋26個(gè)省208個(gè)城市,全國(guó)上線門店數(shù)2萬(wàn)家,其中有2500家為24小時(shí)營(yíng)業(yè)藥店。據(jù)最新消息,6月1日開(kāi)場(chǎng)1小時(shí),京東“藥急送”成交額同比增長(zhǎng)2379倍。

其實(shí),京東系的醫(yī)藥O2O業(yè)務(wù)是在2015年前后開(kāi)始的,設(shè)在京東到家平臺(tái)下。京東到家目前覆蓋了國(guó)內(nèi)一二線城市160+,2020年底預(yù)計(jì)覆蓋240+,月活用戶超過(guò)4000w+,近四年GMV銷售額增長(zhǎng)高達(dá)16倍。“藥急送”由于開(kāi)設(shè)不久,體量還很小,所以增長(zhǎng)倍數(shù)會(huì)非常龐大。

除此之外,醫(yī)藥O2O平臺(tái)型競(jìng)爭(zhēng)對(duì)手還有美團(tuán)和餓了么,垂直型還有叮當(dāng)快藥、泉源堂、快方送藥等。

Round3:醫(yī)藥物流

在醫(yī)藥電商業(yè)務(wù)中,醫(yī)藥物流是最為關(guān)鍵的一環(huán)。藥品作為特殊商品,國(guó)家對(duì)其倉(cāng)儲(chǔ)管理、運(yùn)輸配送都提出了相當(dāng)高的要求。藥品監(jiān)管部門認(rèn)為“普通快遞公司的管理水平和條件還達(dá)不到藥品配送質(zhì)量要求,快遞藥品在途風(fēng)險(xiǎn)難以管控,出現(xiàn)藥品質(zhì)量問(wèn)題難以界定責(zé)任”。新《藥品經(jīng)營(yíng)監(jiān)督管理辦法》征求意見(jiàn)稿要求,第三方藥品物流企業(yè)符合GSP要求以及人員、數(shù)據(jù)對(duì)接和記錄、設(shè)施設(shè)備方面的要求。

目前藥品物流格局中,主要有三股力量。一是上藥、華潤(rùn)、國(guó)藥、九州通等傳統(tǒng)醫(yī)藥流通企業(yè),二是順豐、京東等第三方物流企業(yè),三是叮當(dāng)快藥、美團(tuán)騎手、達(dá)達(dá)專送等即時(shí)配送新業(yè)務(wù)。

眾所周知,物流一直是京東系的“殺手锏”。在醫(yī)藥物流中,承擔(dān)這一角色的是“藥京采”。據(jù)京東大藥房客服介紹,一般處方藥審核通過(guò)后,到北京的正常時(shí)效是江蘇泰州倉(cāng)發(fā)貨后4天左右,廣東惠州倉(cāng)發(fā)貨后5天左右,西安倉(cāng)發(fā)貨后3天左右,江西撫州倉(cāng)發(fā)貨后6天左右,重慶倉(cāng)倉(cāng)發(fā)貨后3天左右,天津倉(cāng)發(fā)貨后2天左右,(非處方藥)山東青島倉(cāng)發(fā)貨后3天左右?!坝捎谔幏剿幍奶厥庑裕\(yùn)輸車途中檢查會(huì)更嚴(yán)格一些,所以配送時(shí)間長(zhǎng)一些?!?

值得關(guān)注的是,藥京采本身其實(shí)是一個(gè)醫(yī)藥B2B電商平臺(tái),至于為什么做配送?一方面,發(fā)揮京東物流體系的優(yōu)勢(shì);另一方面,京東健康可以通過(guò)物流直接觸達(dá)線下各層次藥店、診所后,積累起規(guī)模龐大的B端客戶池。據(jù)披露,截止2019年12月31日,該平臺(tái)注冊(cè)的用戶數(shù)已經(jīng)超過(guò)12萬(wàn),范圍遍布于全國(guó)80%以上省區(qū),覆蓋城市近300座。

而阿里健康大藥房自身沒(méi)有物流,處方藥是與圓通、中通、韻達(dá)和菜鳥(niǎo)第三方物流合作,全國(guó)多倉(cāng)發(fā)貨,大部分從廣州、石家莊、蘇州發(fā)貨,發(fā)貨后省內(nèi)需要1-2天,省外需要2-4天,偏遠(yuǎn)地區(qū)5天以上。

從配送時(shí)間來(lái)看,只要符合醫(yī)藥冷鏈物流要求,藥品的特殊性使得時(shí)效性優(yōu)勢(shì)被削弱。這意味著,醫(yī)藥物流的直接競(jìng)爭(zhēng)更多取決于全國(guó)單倉(cāng)的數(shù)量。目前,阿里健康大藥房共有6大倉(cāng)庫(kù),全國(guó)一半地區(qū)實(shí)現(xiàn)次日達(dá);京東大藥房則在全國(guó)建有7大區(qū)域核心倉(cāng),在50多個(gè)城市建設(shè)有城市倉(cāng)。

只有在關(guān)鍵時(shí)刻,才能更加明顯的感知到自建物流的優(yōu)勢(shì)。這次疫情,使得自有物流與第三方配送兩種模式暴露無(wú)遺,“三通一達(dá)”基本癱瘓,與順豐合作成本大幅上升。不過(guò),阿里其實(shí)很早就感知到自有物流的重要性,2013年聯(lián)合多家物流平臺(tái)成立“菜鳥(niǎo)網(wǎng)絡(luò)”,多年來(lái)一直不斷注資,到2019年12月股權(quán)比例增至63%。如今,菜鳥(niǎo)已經(jīng)成為阿里旗下與京東物流匹敵的獨(dú)角獸。阿里健康目前在處方藥上有啟用菜鳥(niǎo)配送。

Round4:創(chuàng)新醫(yī)療

除上述占比較大的業(yè)務(wù),阿里健康和京東健康都有在消費(fèi)醫(yī)療和互聯(lián)網(wǎng)醫(yī)療上發(fā)力,這部分比例較小,但是潛力不可忽視。

消費(fèi)醫(yī)療是阿里健康的第三大業(yè)務(wù),2019年實(shí)現(xiàn)營(yíng)收2.14億元,主要有疫苗預(yù)約、體檢服務(wù)及海外服務(wù),其中醫(yī)美、口腔等已經(jīng)并入到口碑。京東健康的消費(fèi)醫(yī)療除海外服務(wù)外,基本覆蓋。

從規(guī)模和流量上,阿里健康覆蓋更為廣泛、流量也更多。首先,接入端口的用戶數(shù)就不是一個(gè)量級(jí),阿里健康的消費(fèi)醫(yī)療有四個(gè)端口,分別是淘寶、支付寶、口碑和阿里健康。據(jù)阿里健康披露,截至2020年3月31日,支付寶醫(yī)療健康頻道累計(jì)凈活躍用戶數(shù)超過(guò)3.9億。

其次,業(yè)務(wù)覆蓋機(jī)構(gòu)范圍也不同,阿里健康更為成熟。拿疫苗預(yù)約舉例,阿里健康境內(nèi)9價(jià)HPV疫苗北京可預(yù)約的醫(yī)療機(jī)構(gòu)覆蓋了13家,還覆蓋了境外九價(jià)HPV疫苗有22家。而京東健康方面目前只與育果醫(yī)療和橄欖枝健康旗艦店兩個(gè)在線醫(yī)療合作。

2019財(cái)年,互聯(lián)網(wǎng)醫(yī)療業(yè)務(wù)被拆分的第一年,成為阿里健康增長(zhǎng)最快的業(yè)務(wù),報(bào)告期貢獻(xiàn)雖僅有3842萬(wàn)元,但同比增長(zhǎng)達(dá)到221.16%。此前該業(yè)務(wù)被劃分到創(chuàng)新健康相關(guān)業(yè)務(wù)板塊,2019年底業(yè)務(wù)調(diào)整后,創(chuàng)新健康相關(guān)業(yè)務(wù)被拆解,互聯(lián)網(wǎng)醫(yī)療獨(dú)立出來(lái),數(shù)字醫(yī)療被歸入到追溯業(yè)務(wù)。

互聯(lián)網(wǎng)醫(yī)療業(yè)務(wù)開(kāi)展在線掛號(hào)、在線問(wèn)診等醫(yī)療服務(wù),主要是由互聯(lián)網(wǎng)醫(yī)院來(lái)體現(xiàn),而互聯(lián)網(wǎng)醫(yī)院是處方藥線上業(yè)務(wù)開(kāi)展的基礎(chǔ),又是智慧醫(yī)療業(yè)務(wù)的介質(zhì),起著非常重要的作用。截至今年3月31日,阿里健康互聯(lián)網(wǎng)醫(yī)療平臺(tái)簽約執(zhí)業(yè)醫(yī)師、執(zhí)業(yè)藥師和營(yíng)養(yǎng)師等達(dá)到4.2萬(wàn)人,簽約醫(yī)療機(jī)構(gòu)超過(guò)1.5萬(wàn)家。截至2019年中,京東健康平臺(tái)也已有3萬(wàn)多醫(yī)生。

值得關(guān)注的是,除均布局互聯(lián)網(wǎng)醫(yī)院外,追溯業(yè)務(wù)是阿里健康獨(dú)有的業(yè)務(wù),該業(yè)務(wù)是由收購(gòu)中信21世紀(jì)獲得,通過(guò)藥品溯源碼可以獲得全面的B端藥品制造商數(shù)據(jù),對(duì)后續(xù)將重點(diǎn)開(kāi)發(fā)的上游藥企將是利器。

正如權(quán)威的溯源碼,與藥品監(jiān)管掛鉤。相較之下,阿里健康在與政府合作上更是如魚(yú)得水,如此前的電子社???、疫情期間的健康碼、疫情期間阿里健康率先申請(qǐng)并獲批成為全國(guó)首家開(kāi)展跨境電商醫(yī)藥產(chǎn)品也的試點(diǎn)企業(yè)。上述事項(xiàng)的達(dá)成,不外乎也是綜合實(shí)力的體現(xiàn)。

總結(jié)來(lái)看,目前阿里健康在醫(yī)藥自營(yíng)處方藥上稍微滯后,但是在健康業(yè)務(wù)及衍生業(yè)務(wù)覆蓋的范圍都相對(duì)更為廣泛,尤其是該公司在健康管理生態(tài)圈的龐大布局(包括投資布局,這里不再贅述,請(qǐng)參考《馬云今日退休!阿里大健康布局曝光:這些年他一共給醫(yī)療投了多少錢?》)、廣泛的用戶基礎(chǔ)、強(qiáng)大背景的聯(lián)動(dòng),使其價(jià)值一步步在放大,尤其是在疫情下。

而京東健康在醫(yī)藥自營(yíng)上的領(lǐng)先地位和超前的判斷嘗試,是其優(yōu)勢(shì)所在,也是其歷年重心投入的領(lǐng)域。與阿里健康一番對(duì)比后,再回看辛利軍那句“我們估值不高”,別有韻味。